O que é o Hard Money Loan?

Um empréstimo de dinheiro duro é um tipo de financiamento concedido por instituições não bancárias ou indivíduos aos investidores imobiliários. Não requer muito exame de crédito, pois é apoiado por garantias colaterais. O investidor prefere escolher um emprestador de dinheiro forte, pois o empréstimo é concedido rapidamente, digamos, em uma semana, em comparação com os banqueiros tradicionais que levam cerca de 1 a 2 meses para desembolsar o valor.

Esse tipo de empréstimo também é chamado de empréstimo-ponte de curto prazo, pois preenche a lacuna financeira entre a compra e a revenda do imóvel.

Como funciona o empréstimo de dinheiro duro?

O trabalho de um investidor imobiliário é identificar uma propriedade. Compre a propriedade, faça reparos ou reformas na propriedade, aumente seu valor de mercado e revenda a propriedade.

- O investidor geralmente enfrenta problemas de financiamento no momento da compra de um imóvel e exige um financiamento rápido para tornar o imóvel vendável imediatamente.

- Os banqueiros tradicionais nunca financiariam empréstimos de dinheiro duro, uma vez que a proporção do empréstimo em relação ao valor pode ser alta (mais de 75%). Assim, os investidores imobiliários escolhem atores privados que financiariam o projeto.

- O imóvel é dado em garantia ao credor. O credor não está preocupado com a renda ou histórico de crédito do investidor, uma vez que o empréstimo é de curto prazo.

Exemplo

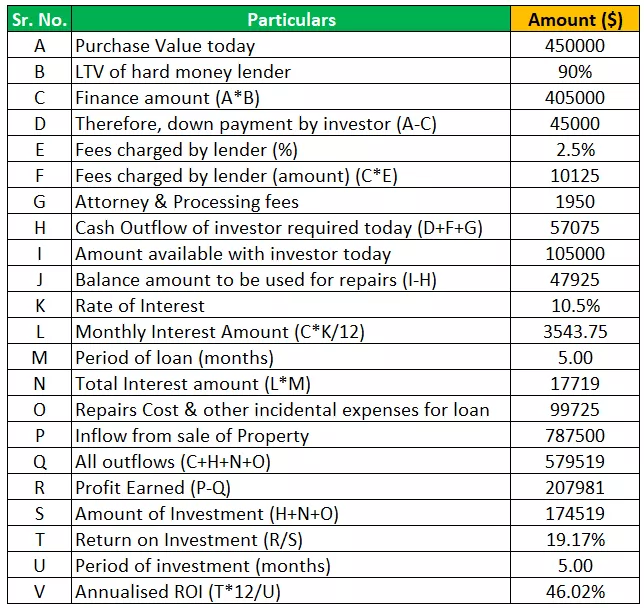

O investidor encontrou uma propriedade e adquiriu as seguintes informações para um empréstimo de dinheiro duro:

Solução:

Explicação:

- O montante do financiamento fornecido pelos banqueiros normais é de apenas 70% em comparação com os emprestadores de dinheiro duro. Além disso, o valor do sinal exigido pelo investidor é menor.

- O investidor pode gerenciar reparos e despesas acessórias com as economias disponíveis.

- No período total de 5 meses, o investidor pode facilmente planejar os reparos e reforma do imóvel.

- O retorno obtido pelo investidor é considerável no período determinado.

Quem os investidores imobiliários preferem os credores de dinheiro duro?

- Os investidores que tentam competir com muitos lances competitivos devem preferir escolher a opção de empréstimo de dinheiro duro, o que os ajudará a fechar o negócio rapidamente.

- Os investidores que têm um histórico de crédito ruim podem usar a opção de empréstimo de dinheiro duro para garantir um desembolso rápido sem problemas e consultas. Esses investidores têm grandes chances de rejeição dos banqueiros tradicionais.

- Além disso, novos investidores no mercado não terão um histórico de renda saudável. Além disso, o investidor pode reduzir sua parte do investimento no imóvel, o que o expõe a um risco menor.

Requisitos

- O principal requisito do credor é que a propriedade esteja sob a garantia do credor.

- O histórico de crédito ou a classificação de crédito do mutuário não preocupa o credor.

- O credor está, entretanto, preocupado com o montante do investimento a ser feito pelo investidor.

- O investidor deve apresentar ao credor o plano de empréstimo e reembolso do referido empréstimo, convencendo substancialmente sobre o plano de reembolso e a data de venda de um título. Detalhes como o período de financiamento necessário também devem ser mencionados.

Valores para empréstimos de dinheiro duro

- O coeficiente LTV (ou seja, o coeficiente entre o empréstimo e o valor) especifica o valor do empréstimo que pode ser sancionado pelo credor. O LTV é calculado dividindo o valor do empréstimo pelo valor do imóvel a ser dado como garantia.

- LTV mais alto significa um valor mais alto financiado pelo credor e vice-versa. Normalmente os banqueiros tradicionais oferecem 75% do valor como empréstimo.

- Jogadores privados oferecem um LTV de mais de 75%. Agora, o que dizer do saldo de finanças? O investidor do bolso obviamente o financia.

Vantagens

- Desembolso rápido do empréstimo.

- Arranjo de financiamento fácil.

- Menor pressa para documentação e papelada legal.

- Aprovação rápida e fácil em tempo real.

- Nenhuma investigação exigida sobre o histórico de crédito ou fonte de receita do investidor ou histórico de receita do investidor.

- Opções flexíveis são fornecidas pelo credor, que facilita o trabalho.

- Fechamento fácil pelo investidor.

Desvantagens

- A despesa com juros é muito mais alta do que os provedores tradicionais de financiamento.

- A relação LTV é mais alta apenas para um flipper experiente e não para um novo jogador.

- Outros custos acessórios também são mais elevados do que no caso dos empréstimos tradicionais.

- O financiamento é rejeitado para o imóvel de valor inferior face à avaliação feita pelo investidor.

- O credor prefere o período de curto prazo do empréstimo.