Diferenças entre a termo e futuros

Os contratos de futuros são muito semelhantes aos forwards por definição, exceto que são contratos padronizados negociados em uma bolsa estabelecida, ao contrário dos forwards, que são contratos OTC.

Contratos de encaminhamento / encaminhamento

Estes são contratos de balcão (OTC) para comprar / vender o subjacente em uma data futura a um preço fixo, sendo ambos determinados no momento do início do contrato. Os contratos OTC, em palavras simples, não são negociados em uma bolsa estabelecida. Eles são acordos diretos entre as partes do contrato. Um clichê, ainda que a termo Contrato, é assim:

Um fazendeiro produz trigo cujo consumidor é o padeiro. O fazendeiro gostaria de vender sua produção (trigo) ao preço mais alto possível para ganhar um bom dinheiro. O padeiro, por outro lado, gostaria de comprar o mesmo trigo daquele fazendeiro ao preço mais baixo possível para economizar um bom dinheiro, supondo que haja apenas um fazendeiro para o padeiro ou outros fazendeiros são de alguma forma, uma desvantagem para o padeiro . O preço do trigo é o mesmo para o fazendeiro e o padeiro e continua flutuando - obviamente!

Tudo é justo se o fazendeiro e o padeiro vendem e compram trigo, pois seu preço flutua conforme e quando eles transacionam (mercado à vista), mas a questão de não se beneficiar das flutuações de preços é suportada tanto pelo fazendeiro quanto pelo padeiro - se em alguma data no futuro o preço do trigo caiu, o agricultor não se beneficiaria e; o padeiro não se beneficiaria se o preço do trigo aumentasse. Eles tiveram que encontrar uma saída para isso, pois não tinham ideia de como o preço do trigo iria evoluir com o tempo.

Vem o conceito de um Contrato Futuro para ajudar tanto o fazendeiro quanto o padeiro. O contrato dava um benefício em que eles podiam negociar a um determinado preço fixo em uma data futura e, então, ser afetados pelos caprichos dos movimentos dos preços do trigo. Vamos supor que o trigo estivesse a $ 10 / bushel no mercado à vista.

Uma vez que o fazendeiro e o padeiro querem se proteger de flutuações de preços desvantajosas, eles firmam um contrato a termo em que o padeiro concorda em comprar, digamos, 30 alqueires de trigo a $ 10 / alqueire após um mês desse fazendeiro. Agora, independentemente de como o preço do trigo se move, tanto o fazendeiro quanto o padeiro ficam felizes em ter um preço fixo para vender e comprar no futuro. Eles podem ter uma boa noite de sono, pois o fazendeiro não vai ficar preocupado se o preço do trigo cair, nem o padeiro se o preço subir - eles protegeram o risco firmando um contrato a termo.

Observe que o exemplo do agricultor vs. padeiro é apenas indicativo!

Usando o Forwards

Já mencionei como os encaminhamentos são usados, mas os propósitos para os quais eles são usados são diferentes. Um é para hedge, como o exemplo sugerido

Especulação

Quando uma parte apenas aposta no movimento do preço do subjacente para se beneficiar do contrato a termo sem ter exposição real ao subjacente. O agricultor produz trigo e, portanto, tem uma exposição ao subjacente. E se algum trader que nada tem a ver com o trigo estiver apostando na queda do preço e, portanto, vendendo um contrato a termo apenas para obter lucro?

Você deve estar se perguntando o que aconteceria com a contraparte se ela tivesse uma exposição subjacente, mas o trader não! Certo? Se o trader e a contraparte não tiverem nenhuma exposição subjacente, isso realmente não importa.

Se o trader vende o contrato a termo (contrato de venda do subjacente) e se beneficia, no final, ele obtém o dinheiro do padeiro, por exemplo (o valor fixo acordado no contrato a termo), compra trigo a um preço mais baixo no mercado à vista naquele momento e dá ao padeiro e fica com a diferença, pois o comerciante se beneficiaria se o trigo caísse quando ele vendesse a termo. Se o comerciante perder no final, ele terá que comprar o trigo a um preço mais caro e dá-lo ao padeiro.

Se o comerciante compra a prazo de um fazendeiro, por exemplo, e se beneficia no final, ele paga a quantia fixa e negocia a venda do trigo para um padeiro no mercado à vista a um preço mais alto. Se o trader perder no final, ele paga o valor fixo e depois o vende ao padeiro a um preço mais baixo no mercado à vista.

O item acima pressupõe entrega física. Geralmente, um comerciante celebra um contrato para liquidar em dinheiro, onde o lucro / perda será liquidado em dinheiro entre as partes do contrato.

Arbitragem

Esqueça o detalhe técnico por enquanto, mas se os participantes do contrato a termo sentirem que o preço a termo está incorreto, eles se aproveitam disso comprando ou vendendo o contrato e o subjacente de modo que o equilíbrio seja mantido e não haja mais lucros fáceis e sem risco pode ser feito. Afinal, se existe um corpo livre com carne no oceano e seu sangue é sentido, por que os tubarões não iriam atacá-lo - o resultado final é que não existem mais corpos livres assim!

Tipos de contratos futuros

O tipo de contrato de encaminhamento depende do subjacente. Portanto, o contrato pode ser sobre ações, títulos, taxas de juros de uma empresa, uma mercadoria como ouro ou metais, ou qualquer subjacente que você possa imaginar!

Contratos de Futuros / Futuros

Os contratos de futuros são muito semelhantes aos forwards por definição, exceto que são contratos padronizados negociados em uma bolsa estabelecida, ao contrário dos forwards, que são contratos OTC. Por favor, não dê isso como uma definição de um Contrato Futuro em uma entrevista ou exame - eu gostaria que você mesmo o fizesse porque ajudaria! Embora sejam muito semelhantes aos Forwards, a definição por si só não é a única diferença.

Principais diferenças entre contratos a termo e futuros

Os fatores estruturais de um Contrato Futuro são bastante diferentes de um Contrato a Termo.

Uma conta de margem é mantida em um local onde os Contratos de Futuros exigem que as contrapartes coloquem alguma quantia em dinheiro com a Bolsa como 'margem'. As margens vêm em dois tipos:

Margem inicial

Este é um valor a ser adicionado à Bolsa no momento da celebração do contrato. Isso é semelhante ao que conhecemos como 'depósito de cautela'. Dependendo do lucro ou perda diária decorrente de uma posição, o ganho / perda é adicionado ou deduzido da margem inicial no dia da celebração do contrato e do valor restante mantido na conta de margem do final do dia até vencimento do contrato.

Margem de Manutenção

Esta é a quantia mínima de dinheiro que deve permanecer na conta de margem abaixo, que aquela contraparte em particular novamente tem que colocar uma margem ao nível da margem inicial. Nesse caso, uma Chamada de Margem foi acionada.

Margens foram introduzidas para manter o contrato marcado a mercado (MTM).

Aqui está um exemplo simples para entender isso:

O exemplo acima deve ser mais que suficiente para esclarecer suas dúvidas em relação aos Contratos Futuros. No entanto, aqui estão alguns pontos a serem observados:

- Os números entre parênteses / colchetes indicam uma perda / um número negativo.

- Por favor, olhe as datas com atenção.

- Tente realizar os cálculos de 'Lucros / Perdas' e 'Chamadas de margem' por conta própria

- Observe a posição que o Sr. Bill assume. Ele comprou um contrato futuro no primeiro exemplo e vendeu um no segundo.

O exemplo acima é muito simplista, mas dá uma ideia de como uma conta de margem é mantida na Bolsa.

Por que contas de margem? - Novação

Você deveria ter feito esta pergunta - e se uma contraparte morrer ou entrar em default? Se uma contraparte disser que o comprador dos Futuros morre e, portanto, não responde no vencimento, o saldo da conta margem dá uma parte da recuperação ao vendedor. A seguir, a Bolsa paga para comprar o objeto do vendedor no mercado à vista (uma vez que o preço à vista e o preço futuro convergem no vencimento).

Em outras palavras, uma vez que os contratos futuros tentam remover o risco da contraparte (visto que são negociados em bolsa), existem requisitos de margem em vigor. Em seguida, existem vários preços futuros baseados em contratos diferentes. Forex, o preço dos contratos futuros de junho pode ser diferente do preço dos contratos futuros de setembro, que pode ser diferente do preço dos contratos futuros de dezembro. Mas, há apenas um Preço Spot sempre. Lembre-se de que, à medida que o contrato futuro se aproxima do vencimento, o preço à vista e o preço futuro convergem, e ambos são iguais no vencimento do contrato, não no encerramento - lembre-se da diferença. Isso também é conhecido como 'convergência de base', em que a base é a diferença entre o preço à vista e o preço futuro.

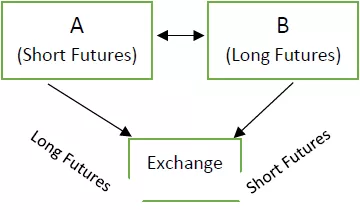

A Bolsa assume o risco de contraparte denominado 'Novação', onde a Bolsa é uma contraparte. Dê uma olhada na seguinte imagem:

Contrato Inicial - A e B assumiram as respectivas posições em um Contrato Futuro por meio da Bolsa

Se B decidir rescindir o contrato antes do vencimento, a bolsa é a contraparte, pois impede que A fique órfão. Corresponde a C tomar a posição oposta de B e, portanto, mantém a posição de A a mesma.

Observe que a posição de A com a Bolsa permanece inalterada o tempo todo. É assim que a negociação de futuros nos beneficia, já que a Bolsa assume posições opostas para nos ajudar. Que sorte nós somos!

Outras diferenças - Futuros vs. Futuros

O mercado de futuros criou liquidez ao padronizar os contratos por meio do subjacente de três maneiras:

Qualidade (a termo x futuros)

A qualidade do subjacente, embora, por definição, talvez seja a mesma, não é exatamente a mesma. Estes são mencionados nos termos do contrato. Você pode ter um subjacente como batatas, por exemplo. Mas o conteúdo de areia pode não ser o mesmo, ou o número de poros pode não ser o mesmo quando é entregue. Assim, as especificações podem não ser exatamente as mesmas.

Quantidade (a termo x futuros)

Você pode querer negociar apenas 50 batatas para entrega, caso contrário, negociar no mercado futuro de curto prazo. Mas a troca pode permitir que você negocie apenas em lotes de 10, onde cada lote consiste em 10 batatas. Portanto, o número mínimo de batatas que você pode comercializar é 100 batatas e não 50, que é o seu requisito. Esta é outra forma de ocorrer a padronização.

Maturidade (a termo x futuros)

As datas de vencimento estão disponíveis na Bolsa. Por exemplo, a última quinta-feira de cada mês é fixada como o dia de vencimento. O contrato imediato é chamado de contrato do mês próximo (contrato do mês anterior); o contrato com vencimento no mês seguinte é denominado contrato do mês seguinte (contrato do mês anterior); contratos post que é chamado de contratos de mês distante- (os jargões entre parênteses são subjetivos por natureza; por favor, não os leve estritamente). O subjacente é então comprado ou vendido alguns dias após o vencimento, denominado como data de liquidação.

Você pode querer comprar o subjacente em 27 de setembro, mas só poderá fazê-lo em 30 de setembro.

Tipos de Futuros

Existem futuros de índices, futuros sobre ações, futuros de títulos, futuros de taxas de juros e vários outros tipos de futuros.

Conclusão

Muitas informações são fornecidas - sem dúvida, quase tudo o que você precisa saber sobre contratos futuros x futuros está presente, exceto para problemas numéricos. Devido à sua liquidez, os futuros são mais comumente negociados do que os futuros em geral, embora dependa do subjacente.